Thị trường dược: “Sân chơi” nội cho DN ngoại

Theo báo cáo của BMI Research, thị trường dược phẩm VN sẽ tăng lên mức 7,2 tỷ USD năm 2020 và tiếp tục giữ mức tăng trưởng ít nhất 10% trong 5-10 năm tới. Nhưng báo cáo này cũng cho thấy thị trường dược Việt vẫn bị “thống trị” bởi các thương hiệu nước ngoài.

Theo Luật Dược có hiệu lực 1/1/2017, VN đặt mục tiêu tập trung phát triển công nghiệp dược, làm sao sản xuất được nhiều sản phẩm dược chất lượng cao cho người dân sử dụng.

DN ngoại đi tắt

Cách đây không lâu, nhân chuyến viếng thăm của Tổng Thống Pháp, Tập đoàn Sanofi đã công bố lễ ký kết thỏa thuận tăng cường và mở rộng quan hệ hợp tác chiến lược với tổng công ty Dược VN (Vinapharm). Theo thỏa thuận này, Vinapharm sẽ đầu tư vốn vào công ty cổ phần Sanofi VN, hiện đang sở hữu nhà máy đạt tiêu chuẩn thực hành sản xuất thuốc tốt (GMP) tại Khu Công Nghệ Cao TP HCM. Nhà máy mới này được xây dựng với tổng vốn đầu tư 75 triệu USD theo mô hình công nghệ hiện đại và là trung tâm phát triển dược phẩm cho toàn khu vực Châu Á. Trước đó, năm 2015, Cty dược phẩm Sandoz thuộc tập đoàn dược phẩm Novartis, đứng thứ hai trên thế giới về thuốc generic cũng đã ký kết hợp tác phân phối dược phẩm với Traphaco. Sở dĩ Sandoz chọn Traphaco bởi đây là DN dược có hệ thống phân phối mạnh nhất tại Việt Nam với 3 công ty phân phối, 20 chi nhánh và gần 22.000 khách hàng là Nhà thuốc bán lẻ trên toàn quốc. Cũng tăng tốc đầu tư, Valeant Pharmaceuticals International Inc., nhà sản xuất dược phẩm lớn nhất Canada đã đầu tư 21 triệu USD vào Việt Nam thông qua việc liên doanh sở hữu 50% vốn ở CTCP Dược phẩm Euvipharm.

Bằng nhiều cách thức khác nhau nhưng có thể dễ dàng nhận thấy, các DN dược phẩm nước ngoài đang đặc biệt quan tâm và nỗ lực chiếm lĩnh thị phần dược tại Việt Nam.

Để chiếm lĩnh thị trường

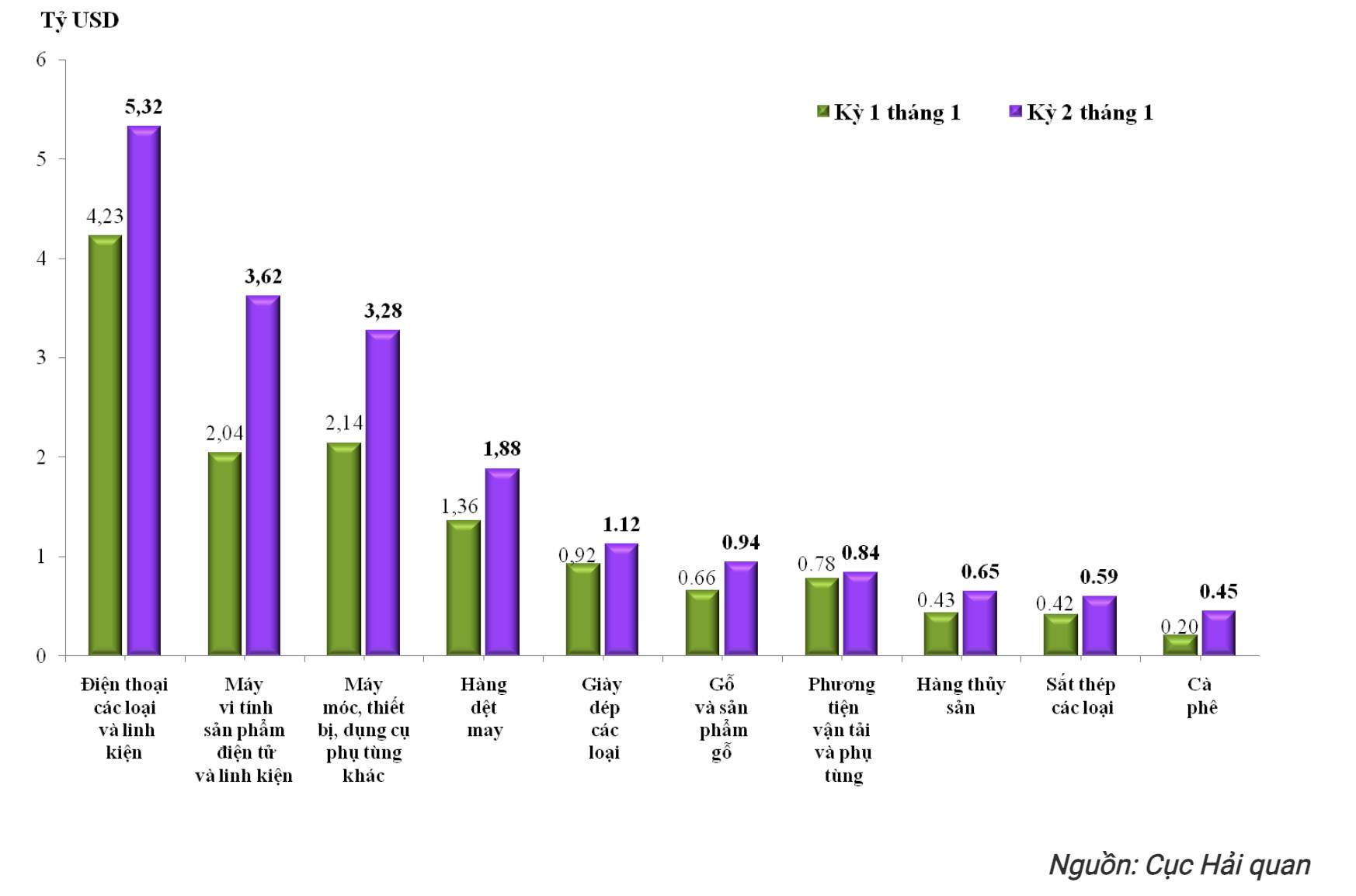

Trở lại với báo cáo của BMI Research, dự báo trên là sát với thực tế bởi theo số liệu từ Tổng cục Hải Quan, tính đến hết ngày 15/9, Việt Nam đã chi hơn 2,06 tỷ USD để nhập khẩu thuốc và nguyên liệu bào chế thuốc, trong đó thuốc nhập nguyên lô, nguyên kiện là 1,81 tỷ USD, chiếm hơn 90,5%. So với cùng kỳ năm ngoái, nhập khẩu thuốc đã tăng hơn 300 triệu USD, trong đó 60% kim ngạch gia tăng thuộc về thuốc nguyên lô, nguyên hộp.

Thuốc và nguyên liệu dược phẩm nhập khẩu trong khoảng 6 năm trở lại đây luôn nằm trong danh mục 10 mặt hàng nhập khẩu có kim ngạch trên 1 tỷ USD và số này luôn gia tăng theo từng năm. Trong đó, năm 2010, Việt Nam nhập khẩu thuốc và nguyên liệu thuốc có giá trị 1 tỷ USD, năm 2015 là 2,5 tỷ USD. Thế nhưng, điều đáng nói là thị trường dược phẩm Việt Nam lại đang là “sân chơi” của các DN nước ngoài với lượng thuốc nhập khẩu chiếm khoảng 60%.

Tâm lý thích dùng thuốc ngoại của người tiêu dùng Việt Nam là lý do chính khiến các nhà sản xuất và phân phối dược phẩm quốc tế liên tục chọn thị trường này để đầu tư. Hơn nữa, do đa số DN nội chỉ phát triển các loại dược phẩm thông thường, các nhóm thuốc có giá trị cao như thuốc gây mê, thuốc giải độc đặc hiệu, chế phẩm máu, thuốc chống ung thư… đều thuộc khối DN FDI hoặc phải nhập khẩu từ nước ngoài…

Hiện có khoảng 300 công ty phân phối dược có vốn nước ngoài hoạt động tại Việt Nam, trong đó chỉ riêng 3 công ty Zuellig Pharma, Mega Products và Diethelm Việt Nam chiếm tới 50% tổng thị phần phân phối thuốc Việt Nam. Sở dĩ như vậy là do, trên thị trường dược Việt Nam, kênh phân phối chính là hệ thống các bệnh viện dưới hình thức thuốc được kê đơn (ETC) chiếm khoảng 70%, còn lại được bán lẻ ở hệ thống quầy thuốc (thuốc không kê đơn – OTC).

Trên thực tế, miếng bánh ngon nhất của thị trường ETC hiện đang nằm trong tay các DN nước ngoài. Điều này không hẳn do các chính sách, mà do các hãng nước ngoài sở hữu sản phẩm do chính họ phát minh, đang được bảo hộ trí tuệ nên mang tính độc quyền và giá cả khá cao. Về vấn đề này, DN nội gần như đương nhiên chịu thua khi khả năng nghiên cứu, phát minh có hạn.

Bà Phạm Thị Việt Nga – TGĐ Dược Hậu Giang thừa nhận: Thị phần nhỏ còn lại của kênh phân phối ETC dành cho các DN Việt Nam cũng đang có một cuộc cạnh tranh về giá khốc liệt. Bởi các DN dược nội hiện tại tham gia đấu thầu hầu như giống nhau, nên giá cả là điều kiện quan trọng và tiên quyết.

Trước làn sóng áp đảo của DN dược ngoại, các thương hiệu dược phẩm nội như Dược Hậu Giang (DHG), Domesco (DMC), Imexpharm (IMP) hay Traphaco (TRA)… gần đây cũng liên tục công bố các chiến lược nghiên cứu sản phẩm mới, trong đó đẩy mạnh nghiên cứu thuốc đặc trị để “đòi” thị phần. Chẳng hạn, Traphaco đang gấp rút hoàn thiện và đưa vào vận hành nhà máy sản xuất Dược Việt Nam vào đầu năm 2017 với công suất 1.200 triệu đơn vị sản phẩm/năm, bao gồm 4 xưởng sản xuất: thuốc nước, nhỏ mắt-nhỏ mũi, thuốc viên, thuốc mỡ – nang mềm.Bên cạnh đó nhằm đối phó với tình trạng kênh ETC ngày càng bị thu hẹp các DN trong nước đều nỗ lực đẩy mạnh kênh OTC để bù đắp.

Rõ ràng, ở góc độ nào đó, việc các DN dược nước ngoài liên kết, hợp tác với DN trong nước là cơ hội tốt để sản xuất ra các sản phẩm không chỉ cung ứng cho thị trường trong nước mà còn xuất khẩu cho các nước châu Á Thái Bình Dương, thậm chí cả những nước có yêu cầu tiêu chuẩn chất lượng sản phẩm cao. Nhưng với thực trạng thị trường dược trong nước có lẽ đó vẫn là viễn cảnh xa vời. Và thị trường dược vẫn sẽ là… sân chơi nội của các DN ngoại.

Theo Phan Nam DĐDN