Bất ngờ với chuyển biến nợ xấu ở nhiều ngân hàng

Theo báo cáo của Ngân hàng Nhà nước (NHNN), tính đến cuối tháng 12/2018, toàn hệ thống đã xử lý được 149,22 nghìn tỷ đồng nợ xấu, tỷ lệ nợ xấu nội bảng của hệ thống TCTD là 1,89%, giảm so với mức 2,46% cuối năm 2016 và mức 1,99% cuối năm 2017. Tính đến cuối năm 2018, tính tổng nợ xấu nội bảng, nợ tiềm ẩn thành nợ xấu và nợ bán cho VAMC vẫn ở mức 6,5%.

Như vậy, nợ xấu nội bảng đã về mức thấp nhất kể từ năm 2012 đến nay và đã nằm dưới ngưỡng 2% - ngưỡng mục tiêu phấn đấu năm 2019 theo Nghị quyết 01 do Thủ tướng Chính phủ ban hành đầu năm.

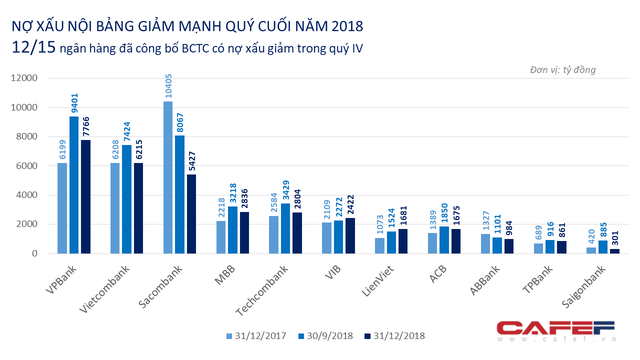

Còn theo loạt BCTC quý 4 vừa được các nhà băng công bố, nợ xấu đa số đã giảm đáng kể so với đầu năm. Chuyển biến này cũng gây không ít bất ngờ bởi trước đó nợ xấu có xu hướng tăng khá mạnh trong 9 tháng đầu năm ở phần lớn các ngân hàng thương mại. Chỉ trong 3 tháng, con số tại nhiều nơi sụt giảm đột ngột, có ngân hàng giảm tới hơn một nửa.

Theo thống kê của chúng tôi, đến cuối năm 2018, 15 ngân hàng (VPBank, Vietcombank, Sacombank, MBBank, Techcombank, VIB, LienVietPostBank, ACB, ABBank, TPBank, PGBank, BacABank, VietBank, Saigonbank, Kienlongbank) có hơn 34.810 tỷ đồng nợ xấu, giảm mạnh 17,7% so với cuối quý 3/2018.

Theo đó, mặc dù nợ xấu có xu hướng tăng mạnh trong 9 tháng đầu năm nhưng nhờ chuyển biến tích cực bất ngờ trong quý IV, khối nợ xấu tại những ngân hàng này về mức thấp hơn cuối năm 2017 (giảm 4%).

Trong đó, xét về tốc độ giảm, Saigonbank là ngân hàng gây bất ngờ nhất khi nợ xấu đột ngột giảm tới 66% trong quý 4. Cuối năm 2018, nợ xấu tại Saigonbank là 301 tỷ đồng, giảm 28% so với đầu năm; tỷ lệ nợ xấu giảm từ mức 2,98% xuống còn 2,2%. Trước đó, tỷ lệ nợ xấu tại nhà băng này có lúc tăng lên trên 6%. Việc sụt giảm nợ xấu, như lãnh đạo ngân hàng nhiều lần chia sẻ với chúng tôi, là do ngân hàng tập trung xử lý nợ theo đề án đã được phê duyệt.

Một ngân hàng nhỏ khác cũng có chuyển biến tích cực là PGBank khi đưa tỷ lệ nợ xấu về dưới 3% cuối năm 2018 mặc dù trước đó tỷ lệ này đã tăng lên tới 4,5% vào cuối tháng 9/2018.

Loạt ngân hàng lớn như VPBank, Vietcombank, Techcombank, MBBank, ACB, Sacombank cũng đã giảm được lượng lớn nợ xấu trong những tháng cuối năm. Tại VPBank, tỷ lệ nợ xấu trên tổng dư nợ cho vay sau khi leo lên tới 4,7% cuối tháng 9 đã giảm về 3,5% cuối năm. Tại ngân hàng mẹ, tỷ lệ nợ xấu cũng đã giảm về dưới 3%.

Nợ xấu nội bảng cuối năm ở Vietcombank là 6.215 tỷ đồng, chỉ tăng nhẹ 7 tỷ so với hồi đầu năm nhờ giảm tới 1.209 tỷ đồng trong 3 tháng cuối năm. Tỷ lệ nợ xấu tại nhà băng này hiện ở khoảng 0,98%, thuộc nhóm thấp nhất trong hệ thống.

Sacombank là ngân hàng đẩy mạnh xử lý nợ xấu nhất trong năm vừa qua. Sau 1 năm, nợ xấu tại ngân hàng này đã giảm 48% xuống còn hơn 5.400 tỷ. Theo đó, đưa tỷ lệ nợ xấu từ 4,7% đầu năm xuống còn 2,11%.

Nợ xấu luôn là một trong những chỉ tiêu quan trọng để đánh giá sức khỏe của các ngân hàng. Bên cạnh việc lãi khủng, sự chuyển biến tích cực của nợ xấu trong thời gian qua càng khẳng định bức tranh nhiều điểm sáng của ngành ngân hàng. Nhiều nhà băng đã xóa sạch nợ tại VAMC trong 2 năm qua như Vietcombank, Techcombank, MB, VIB, OCB, Vietinbank.

Bên cạnh việc các ngân hàng đã chủ động hơn trong việc tự xử lý nợ, kiểm soát chặt chẽ chất lượng tín dụng; hoạt động của VAMC cũng đạt được nhiều kết quả tích cực. Được biết, năm 2018, VAMC đã triển khai hoạt động mua nợ theo giá trị thị trường đạt 2.819 tỷ đồng giá mua nợ; mua nợ bằng trái phiếu đặc biệt (TPĐB) đạt 29.812 tỷ đồng giá mua nợ. Kể từ khi Nghị quyết 42 có hiệu lực, kết quả thu hồi nợ của VAMC trong năm 2017 và 2018 đạt 68.103 tỷ đồng, bằng gần 1/2 tổng giá trị thu hồi nợ lũy kế từ 2013 đến nay.

Mặc dù vậy, nhiều chuyên gia cũng lưu ý các ngân hàng bên cạnh việc xử lý nợ cũ thì cũng phải kiểm soát chất lượng tín dụng, không để nợ có vấn đề phát sinh thêm. Công tác xử lý nợ xấu mặt dù đã được gỡ rối tương đối nhưng vẫn còn tồn tại nhiều khó khăn, phía NHNN trong 1 năm qua cũng liên nhắc nhở các TCTD phải luôn "để mắt" tới nợ xấu.

Theo Trí thức trẻ