9 ngân hàng TMCP đang “ôm” hơn 1 tỷ USD nợ có khả năng mất vốn, tăng 8,3%

Nợ xấu, nợ có khả năng mất vốn đến hết quý I/2016 tăng lần lượt 11,7% và 8,3% so với cuối năm 2015. Trong quý I/2016 chi phí dự phòng chỉ tăng bình quân 4,4% đã giúp cho lợi nhuận trước thuế của 9 ngân hàng thương mại lớn nhất tăng bình quân 15,6% so với cùng kỳ năm trước.

Tổng hợp số liệu từ Báo cáo tài chính quý I/2016 của 9 ngân hàng thương mại cổ phần lớn nhất gồm: BIDV, Vietinbank, Vietcombank, Ngân hàng SHB, MBB, Sacombank, ACB, VIB, Techcombank cho thấy mặc dù khó khăn còn phía trước do áp lực về giải quyết dứt điểm nợ xấu, chi phí dự phòng rủi ro tín dụng bị coi là “tội đồ” của các cổ đông nhưng chỉ có 2/9 ngân hàng có kết quả kinh doanh sụt giảm so với cùng kỳ năm trước.

3 tháng đầu năm tăng trưởng tín dụng bình quân 4,1%, nợ xấu tăng 11,7%

Quý I/2016, tăng trưởng tín dụng bình quân của 9 ngân hàng đạt 4,1% so với cuối năm 2015. Trong đó, ACB, Vietcombank là 2 ngân hàng dẫn đầu tăng trưởng lần lượt 7,6% và 6,3%; tiếp theo là BIDV, SHB với 4,3% và 4,2%; 5 ngân hàng còn lại tăng trưởng tín dụng quanh mức 2,1% - 2,8%.

[caption id="attachment_20142" align="aligncenter" width="670"] Nguồn: Báo cáo tài chính các ngân hàng[/caption]

Nguồn: Báo cáo tài chính các ngân hàng[/caption]

9 ngân hàng đang có dư nợ cho vay khách hàng tại ngày 31/3/2016 lên đến 2,35 triệu tỷ đồng, tương đương khoảng 105 tỷ USD trong đó nợ có khả năng mất vốn 23.570 tỷ đồng, hơn 1 tỷ USD, tăng 8,3% so với cuối năm 2015. Nợ xấu của 9 ngân hàng cuối tháng 3 là 38.345 tỷ đồng, chiế 1,63% tổng dư nợ, tăng 11,7%.

Vietcombank, BIDV, Sacombank, Vietinabnk, SHB là 5 ngân hàng đang có nợ có khả năng mất vốn lớn nhất. Tuy nhiên, Techcombank, ACB, SHB, BIDV là những ngân hàng có nợ có khả năng mất vốn tăng mạnh nhất. Sacombank, VIB và Vietcombank là 3 ngân hàng có tỷ lệ nợ có khả năng mất vốn trên tổng dư nợ cho vay lớn nhất trong nhóm lần lượt 1,66%; 1,57%; 1,43%. Vietinbank đang là ngân hàng có tỷ lệ nợ có khả năng mất vốn/tổng dư nợ cho vay thấp nhất 0,52%.

Việc nợ xấu hay nợ có khả năng mất vốn tăng chưa thể kết luận chất lượng tín dụng của các ngân hàng sụt giảm, ở khía cạnh tích cực các ngân hàng đang tiến dần đến việc phân loại nợ chặt chẽ hơn, qua đó sẽ tăng trích dự phòng rủi ro và tăng chi phí dự phòng đảm bảo thanh khoản.

Lợi nhuận thuần tăng bình quân 10,4% nhưng lợi nhuận trước thuế tăng 15,6%

Hoạt động tín dụng vẫn đóng góp hơn 80% tổng thu nhập lãi từ các hoạt động kinh doanh của ngân hàng. Quý I/2016, Techcombank và MBB và VIB là 3 ngân hàng có hoạt động tín dụng “hiệu quả” nhất khi tỷ lệ thu nhập lãi thuần/tổng dư nợ cho vay của Techcombank, MBB, VIB lần lượt là 1,77%; 1,44% và 1,22% cao hơn rất nhiều so với 6 ngân hàng còn lại. Tỷ lệ này ở SHB và Sacombank chỉ đạt 0,64% và 0,65%, thấp nhất trong nhóm.

[caption id="attachment_20143" align="aligncenter" width="670"] Nguồn: Báo cáo tài chính các ngân hàng[/caption]

Nguồn: Báo cáo tài chính các ngân hàng[/caption]

Xét về tăng trưởng thu nhập lãi thuần, SHB, Vietcombank, BIDV là 3 ngân hàng có thu nhập lãi thuần tăng mạnh nhất so với cùng kỳ năm trước, lần lượt 41,5%; 29,6% và 22,8%. Thu nhập lãi thuần của Sacombank và MBB đang bị sụt giảm lần lượt 36,2% và 11,7%.

Xét về giá trị, BIDV, Vietinbank, Vietcombank, Techcombank, MBB là 5 ngân hàng có thu nhập lãi thuần lớn nhất. Đây cũng là 5 ngân hàng có lợi nhuận thuần trước chi phí dự phòng rủi ro cao nhất.

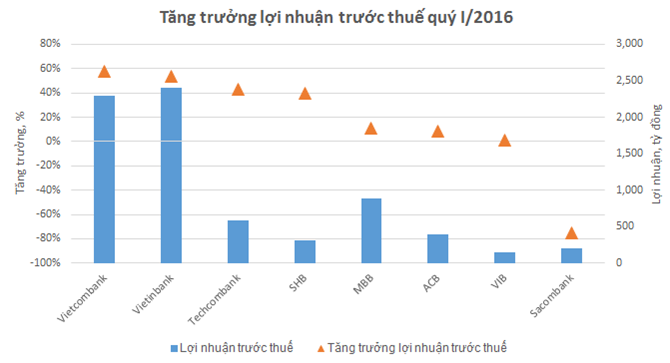

9 ngân hàng đã tạo ra 9.283 tỷ đồng lợi nhuận trước thuế. Chỉ có 2/9 ngân có lợi nhuận trước thuế trong quý I/2016 sụt giảm so với quý I/2015 là Sacombank (giảm đến 75,5%) và BIDV (giảm 8,6%); còn lại 7 ngân hàng đều tăng trưởng từ 1,5% (VIB) đến 58% (Vietcombank). Techcombank gây “ấn tượng” với việc hoạt động tín dụng có hiệu quả nhất và chi phí dự phòng rủi ro đã đánh bay 73,3% lợi nhuận thuần; cao hơn cả VIB và BIDV.

[caption id="attachment_20144" align="aligncenter" width="670"] Nguồn: Báo cáo tài chính các ngân hàng[/caption]

Nguồn: Báo cáo tài chính các ngân hàng[/caption]

Thay lời kết, tăng trưởng dụng là điều kiện quan trọng để các ngân hàng gia tăng lợi nhuận, đồng thời với nó là rủi ro gia tăng, cuối cùng sẽ bào mòn lợi nhuận trước thuế của các ngân hàng. Nhưng kết quả kinh doanh của 9 ngân hàng quý I/2016 cho thấy, chi phí trích lập dự phòng dù tăng so với cùng kỳ năm trước 4,4% vẫn đảm bảo lợi nhuận tăng trưởng cao bình quân 15,6% nhờ hoạt động tín dụng mang lại thu nhập lãi tăng trưởng bình quân 11,8% và lãi hoạt động dịch vụ, kinh doanh ngoại hối tăng mạnh.

Theo Bizlive