Tín dụng các ngân hàng đang đổ nhiều nhất vào đâu?

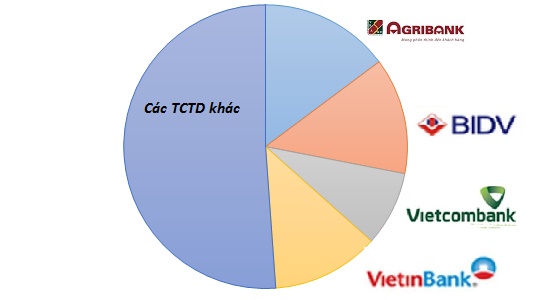

4 ngân hàng lớn nhất chiếm một nửa tổng dư nợ toàn hệ thống song chỉ có Vietcombank là báo cáo chi tiết về nhóm ngành cho vay, cùng 2 ngân hàng cổ phần tư nhân MB và VIB.

Nguồn: SBV[/caption]

Nguồn: SBV[/caption]

Xét về thị phần, 4 ngân hàng lớn nhất hệ thống là BIDV, Agribank, VietinBank và Vietcombank đang nắm một nửa tổng dư nợ đối với nền kinh tế. Riêng năm 2016, dư nợ của Agirbank là hơn 791 nghìn tỷ, của BIDV là 710 nghìn tỷ, của Vietcombank 457 nghìn tỷ và của VietinBank khoảng 656 nghìn tỷ.

Agribank cho biết năm vừa qua ngân hàng này có 70% tổng dư nợ là cho vay đối với nông nghiệp nông thôn trong khi cho vay hộ sản xuất và cá nhân chiếm khoảng 23%. Dư nợ đối với nông nghiệp của Agribank hiện cũng chiếm khoảng 50% tổng dư nợ của toàn ngành đối với lĩnh vực này.

Trong khi đó ở Vietcombank (VCB), cho vay sản xuất và gia công chế biến chiếm tỷ trọng lớn nhất với khoảng 30%, tiếp đến là thương mại dịch vụ với 25,6%. Cho vay đối với hoạt động xây dựng năm qua khoảng 24.900 tỷ, gấp đôi so với lượng vốn đổ vào lĩnh vực nông, lâm thủy sản.

Theo đối tượng khách hàng, loại hình doanh nghiệp, năm 2016 Vietcombank dành đến gần 20% vốn cho vay các doanh nghiệp Nhà nước, tương đương số vốn cho vay đối với doanh nghiệp tư nhân và trách nhiệm hữu hạn cộng lại. Cho vay đối với các doanh nghiệp có vốn nước ngoài chiếm hơn 6,5% trong khi cho vay khách hàng cá nhân chiếm khoảng 25% dư nợ.

Ngân hàng Quân đội (MB-MBB) là một điển hình nữa về việc phân loại nợ khá chi tiết và có thể nói là chi tiết, bài bản nhất hệ thống các tổ chức tín dụng. Trong năm qua, cho vay tổ chức kinh tế ở ngân hàng này chiếm hơn 67% trong đó cho vay nhóm doanh nghiệp nhà nước hoặc có hơn 50% vốn nhà nước chỉ chiếm vài phần trăm nhỏ lẻ, còn lại là tập trung cho vay nhóm công ty cổ phần, trách nhiệm hữu hạn với tỷ trọng khoảng 50% tổng dư nợ gần 149 nghìn tỷ đồng.

Về ngành nghề, MB cho vay nhóm bán buôn, bán lẻ, sửa chữa ô tô xe máy, động cơ nhiều nhất với tỷ trọng gần 25%, tiếp theo là cho vay tiêu dùng với khoảng 23,1% và chế biến chế tạo với gần 16^. Hai nhóm nữa cũng được ngân hàng này dành khá nhiều cho vay đó là xây dựng (khoảng 9,5% tổng dư nợ) và kinh doanh bất động sản (khoảng 4,5%). Cho vay vận tải, kho bãi chiếm 7,5% trên tổng dư nợ, còn lại các nhóm ngành khác khá nhỏ lẻ, dao động từ 0,1 cho đến 2-3%.

Ngân hàng TMCP Quốc tế (VIB) vừa lên sàn UPCoM đầu năm nay và cũng tuân thủ khá chặt chẽ việc báo cáo. Báo cáo tài chính năm 2016 cho thấy ngân hàng dành khoảng 51,6% cho vay với tổ chức kinh tế và 48,4% là cho vay cá nhân và cho vay khác – tỷ lệ khá cân bằng.

Trong các nhóm ngành nghề, VIB dành khoảng 2,8% vốn cho vay nông lâm nghiệp, khoảng 4,7% cho vay xây dựng, gần 29% cho vay thương mại, sản xuất và chế biến (lớn nhất), khoảng 19,1% cho vay kho vận, vận tải và thông tin liên lạc…

[caption id="attachment_49053" align="aligncenter" width="551"] 4 ngân hàng lớn nhất chiếm khoảng một nửa tổng tín dụng năm 2016 (nguồn: tác giả tổng hợp từ BCTC, SBV)[/caption]

4 ngân hàng lớn nhất chiếm khoảng một nửa tổng tín dụng năm 2016 (nguồn: tác giả tổng hợp từ BCTC, SBV)[/caption]

Cùng là ngân hàng lớn nhất và có dư nợ với thị phần cao song báo cáo tài chính của BIDV và VietinBank lại không đề cập tới phân loại nợ theo ngành nghề mà chỉ chia theo thời gian là ngắn hạn, trung hạn và dài hạn. Hiện các khoảng nợ kỳ hạn ngắn ở hai nhà băng này đều chiếm hơn một nửa tổng cho vay, nợ dài hạn nhiều hơn nợ trung hạn. Tình trạng tương tự cũng xuất hiện trong báo cáo tài chính của những ngân hàng cổ phần khác, chẳng hạn như ACB, Eximbank hay Sacombank.

Theo Trí thức trẻ