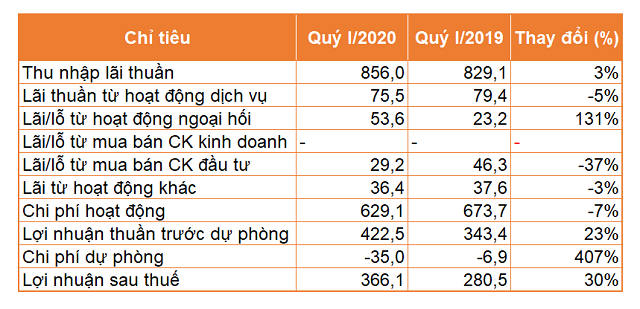

Giảm chi phí, lãi EximBank tăng 30% trong quý I

Theo BCTC hợp nhất quý I, Eximbank ( HoSE: EIB ) ghi nhận thu nhập lãi thuần 856 tỷ đồng, tăng 3% so với cùng kỳ 2019. Lãi từ hoạt động ngoại hối tăng 131% lên 53,6 tỷ đồng. Đây là 2 lĩnh vực có sự tăng trưởng, trong khi các lĩnh vực còn lại đều giảm.

Lãi thuần từ hoạt động dịch vụ giảm 5% xuống 75,5 tỷ đồng, lãi từ mua bán chứng khoán đầu tư và hoạt động khác giảm 37% và 3%, lần lượt còn 29,2 tỷ đồng và 36,4 tỷ đồng.

Chi phí hoạt động trong kỳ cũng giảm 7% so với cùng kỳ, còn 629 tỷ đồng, chủ yếu thấp hơn tại chi phí nhân viên. Nhờ đó, lãi trước trích lập vẫn tăng 23% ở mức 422 tỷ đồng.

Đơn vị: tỷ đồng.

Sau khi được hoàn nhập chi phí dự phòng hơn 35 tỷ đồng, Eximbank lãi sau thuế 366 tỷ đồng trong quý I, tăng 30% so với cùng kỳ năm trước. Đây cũng là con số lợi nhuận 3 tháng cao nhất từ quý I/2018.

Tổng tài sản đến cuối tháng 3 gần 157.171 tỷ đồng, giảm 6% so với đầu năm. Cho vay khách hàng giảm 4% còn 107.790 tỷ đồng. Huy động tiền gửi 129.108 tỷ đồng, thấp hơn 7%.

Nợ xấu ở mức 2.017 tỷ đồng, tăng 5% so với đầu năm. Tỷ lệ nợ xấu tăng từ 1,7% lên 1,85%. Eximbank vẫn còn 2.103 tỷ đồng trái phiếu VAMC.

Ngân hàng có 1.851 tỷ đồng lợi nhuận sau thuế chưa phân phối, bên cạnh quỹ tổ chức tín dụng 1.815 tỷ đồng và 156 tỷ đồng thặng dư vốn cổ phần.