Các ngân hàng làm gì khi không được nới "room" tín dụng?

Việc NHNN nêu rõ quan điểm sẽ không nới "room" tín dụng trong nửa cuối năm khiến nhiều người lo ngại sẽ ảnh hưởng tới kết quả kinh doanh của các nhà băng. Thực tế, đã có ngân hàng phải điều chỉnh giảm mục tiêu lợi nhuận.

Vào đầu tháng 8, NHNN đã ra Chỉ thị 04, khẳng định chủ trương sẽ không xem xét, điều chỉnh tăng chỉ tiêu tăng trưởng tín dụng từ nay đến hết năm 2018 (trừ các trường hợp đặc biệt). Do đó, các ngân hàng đã sử dụng nhiều room tăng trưởng hồi đầu năm sẽ phải tìm cách phân bổ hợp lý hạn mức tăng trưởng tín dụng còn lại cho hai quý cuối năm.

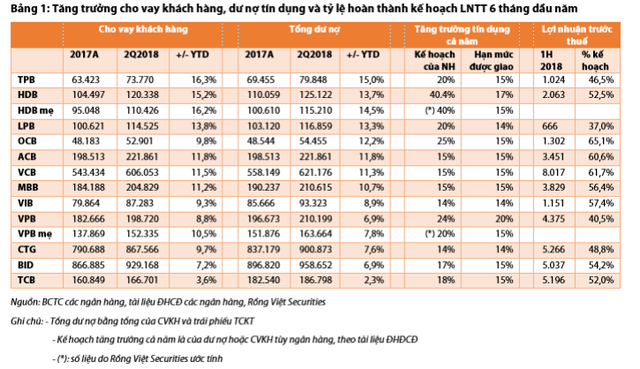

Nhóm ngân hàng có tăng trưởng tín dụng cao trong nửa đầu năm có thể kể đến TPBank (15%) và HDBank (14,5%), LienVietPostBank (13,3%) và OCB (12,2%). Thực tế, 4 ngân hàng này ngay đầu năm cũng đã đặt ra chỉ tiêu tăng trưởng tín dụng rất cao (trên 20% hoặc thậm chí là 40% như HDBank), có thể từ đầu họ đã kỳ vọng có thể xin hạn mức bổ sung.

Nhóm tiếp theo tăng trưởng tín dụng trên 10% gồm ACB (11,8%), Vietcombank (11,3%), MBB (10,7%). Nhóm phân tích của VDSC cho hay, qua trao đổi với đại diện các ngân hàng này, cả ba đều định hướng sẽ tập trung nhiều vào chất lượng hơn là số lượng bằng cách cơ cấu lại danh mục cho vay, ưu tiên các phân khúc khách hàng có hiệu quả cao hơn và có hiệu suất sinh lời tốt hơn.

7 ngân hàng trên, hiện mới chỉ có duy nhất LienVietPostBank điều chỉnh giảm kế hoạch lợi nhuận năm từ 1.800 tỷ đồng xuống 1.200 tỷ đồng với lý do không được NHNN nới thêm hạn mức tăng trưởng tín dụng. Các ngân hàng còn lại, thực tế đang có tiến độ hoàn thành kế hoạch LNTT khả quan hơn, trên dưới 50%, thậm chỉ như ACB, MBB và Vietcombank xấp xỉ 60% nên khá tự tin hoàn thành chỉ tiêu và giữ nguyên kế hoạch lợi nhuận ban đầu.

Nhóm tăng trưởng vừa phải tiếp theo là VIB (8,9%), VPBank (7,8%), VietinBank (7,6%), và BIDV (6,9%) vẫn có thể chủ động cân đối và cũng không phải lo ngại thiếu room vào thời điểm cuối năm khi nhu cầu tín dụng tăng cao. Theo đại diện của BIDV, ngân hàng này đã chủ động tăng trưởng thấp hơn vào nửa đầu năm để dành nhiều room hơn cho hai quý cuối. VDSC cho rằng nhóm này sẽ không bị ảnh hưởng nhiều do chỉ thị của NHNN.

Ngoài ra, Techcombank là trường hợp hiếm hoi có tăng trưởng dư nợ tín dụng chỉ ở mức 2,3% trong nửa đầu năm, trong đó cho vay khách hàng tăng 3,6%, thấp hơn đáng kể so với mức tăng bình quân chung của toàn ngành và cũng thấp hơn nhiều so với mục tiêu 18% đặt ra hồi đầu năm. Định hướng của nhà băng này cũng là giảm dần sự phụ thuộc vào tín dụng nên việc không nới room gần như không có sự ảnh hưởng vào cuối năm.

VDSC lưu ý rằng việc phải tiết chế tăng trưởng tín dụng có thể gây ra ảnh hưởng khi có nhiều ngân hàng chuyển sang tập trung vào các phân khúc khách hàng bán lẻ có biên lợi nhuận cao, sẽ khiến cạnh tranh trong các phân khúc này tăng lên, theo đó mặt bằng NIM của ngành nhìn chung sẽ còn ít dư địa cải thiện.

Chỉ thị 04 có nêu thêm các trường hợp đặc biệt có thể được nới "room" tín dụng như các ngân hàng tham gia tái cơ cấu đối với các TCTD yếu kém trong năm 2018. VDSC giả thiết rằng, một số ngân hàng tham gia tái cơ cấu như Vietcombank (hỗ trợ VNCB), Vietinbank (hỗ trợ Ocean Bank, GP Bank) có thể nằm trong diện này.

Với trường hợp của HDBank, hiện đang chờ phê duyệt của NHNN về việc sáp nhập với PGBank, tính đến thời điểm 30/06/2018, tổng dư nợ của hai ngân hàng đạt 138.723 nghìn tỷ, tăng trưởng 11,2% so với cuối năm 2017. Nếu việc sáp nhập diễn ra trong năm nay và hạn mức tăng trưởng tín dụng được giữ nguyên ở mức 15% cho ngân hàng sau sáp nhập, thì HDBank cũng sẽ có thêm dư địa tăng trưởng tín dụng từ nay đến cuối năm.

Theo Trí thức trẻ