Sao Mai Group đạt 817 tỷ đồng lợi nhuận sau thuế năm 2019, giảm 32% so với cùng kỳ

CTCP Tập đoàn Sao Mai (Sao Mai Group – mã chứng khoán ASM) công bố BCTC hợp nhất quý 4/2019 với doanh thu và lợi nhuận tăng so với cùng kỳ.

Cụ thể, tính riêng quý 4 doanh thu thuần đạt 3.769 tỷ đồng, tăng nhẹ so với doanh thu 3.757 tỷ đồng đạt được quý 4/2018. Lợi nhuận gộp thu về 312 tỷ đồng, giảm nhẹ so với con số 320 tỷ đồng đạt được quý 4 năm 2018.

Doanh thu tài chính trong quý đạt 75,7 tỷ đồng, tăng mạnh so với con số âm 33,3 tỷ đồng ghi nhận trong quý 4/2018. Trên BCTC công ty thể hiện, tính đến cuối năm 2019 Sao Mai Group còn 658 tỷ đồng tiền gửi có kỳ hạn ngắn hạn, và 1.145 tỷ đồng tiền gửi dài hạn. Tổng tiền gửi ngắn hạn và dài hạn hơn 1.800 tỷ đồng. Ngoài ra công ty còn khoản tiền gửi không kỳ hạn và kỳ hạn dưới 3 tháng tại ngân hàng.

Chi phí tài chính tăng 17 tỷ đồng, lên 124 tỷ đồng. Nguyên nhân do khoản vay nợ tài chính tăng mạnh. Dư vay nợ thuê tài chính ngắn hạn 4.463 tỷ đồng, tăng 1.080 tỷ đồng so với đầu năm còn dư vay nợ thuê tài chính dài hạn tăng 1590 tỷ đồng so với đầu năm, lên 2.709 tỷ đồng. Tổng vay nợ thuê tài chính lên đến gần 7.200 tỷ đồng.

Đáng chú ý, trong quý công ty ghi nhận khoản tiền phạt thu về vào mục thu nhập khác, dẫn tới khoản lợi nhuận khác đạt 72 tỷ đồng – tăng 65 tỷ đồng so với cùng kỳ.

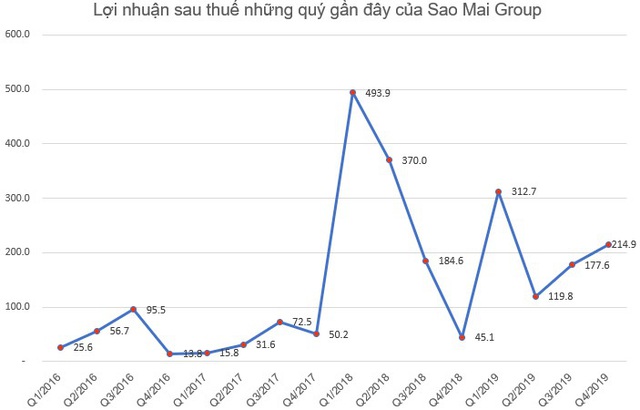

Kết quả, Sao Mai Group lãi sau thuế 214,9 tỷ đồng trong quý 4, gấp 4,7 lần lợi nhuận đạt được trong quý 4/2018, trong đó lợi nhuận sau thuế thuộc về cổ đông công ty mẹ đạt 188 tỷ đồng.

Lũy kế cả năm 2019 doanh thu thuần đạt 14.222 tỷ đồng, tăng trưởng 60% so với năm trước đó và vượt 35,5% kế hoạch năm. Tuy nhiên do chi phí giá vốn cao, cộng thêm gánh nặng chi phí lãi vay. Đồng thời không có khoản thu nhập khác từ đánh giá lại giá trị hợp lý của khoản đầu tư vào công ty con – công ty IDI – số tiền gần 430 tỷ đồng.

Những nguyên nhận trên dẫn đến, dù doanhthu tăng mạnh đến 60%, nhưng lợi nhuận sau thuế lại giảm sút 31,8%, còn gần 817 tỷ đồng, trong đó lợi nhuận sau thuế thuộc về cổ đông công ty mẹ đạt 631 tỷ đồng và mới hoàn thành gần 66% chỉ tiêu lợi nhuận được giao cho cả năm. EPS đạt 2.486 đồng.

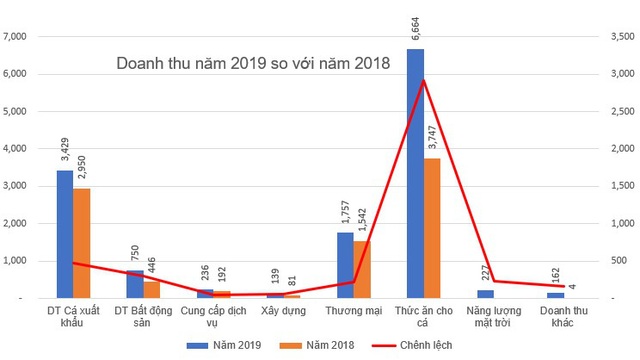

Trong cơ cấu doanh thu năm 2019, doanh thu từ thức ăn cho cá đạt 6.664 tỷ đồng, tăng gần 78% so với cùng kỳ, chiếm khoảng 46% tổng doanh thu đạt được cả năm. Còn doanh thu bán cá xuất khẩu đạt 3.428 tỷ đồng, tăng 16% so với cùng kỳ và chiếm khoảng 24% tổng doanh thu cả năm.

Đáng chú ý, dù mảng thức ăn cho cá đóng góp phần lớn doanh thu, nhưng mảng bán cá xuất khẩu mới mang lại lợi nhuận gộp lớn nhất với hơn 530 tỷ đồng, tiếp đó đến mảng bất động sản với hơn 326 tỷ đồng.