Ông lớn ngân hàng chạy đôn đáo tăng vốn vì Basel II

Vietcombank, Vietinbank, BIDV đang chạy đôn đáo tìm cách tăng vốn cấp 1 hoặc cấp 2 để đáp ứng những tiêu chuẩn của Basel II được chính thức áp dụng từ tháng 2 năm nay. Để hỗ trợ những đứa con của mình, liệu Nhà nước có từng bước giảm tỷ lệ sở hữu tại các ngân hàng này?

[caption id="attachment_12688" align="aligncenter" width="700"] Ba ông lớn ngân hàng chạy đôn đáo lo tăng vốn vì Basel II[/caption]

Ba ông lớn ngân hàng chạy đôn đáo lo tăng vốn vì Basel II[/caption]

Từ tháng 2/2016, 10 ngân hàng (BIDV, VietinBank, Vietcombank, Techcombank, ACB, VPBank, MB, Maritime Bank, Sacombank và VIB) sẽ chính thức thí điểm thực hiện phương pháp quản trị vốn và rủi ro theo tiêu chuẩn Basel II. Đến năm 2018, cả 10 ngân hàng trên sẽ hoàn thành việc thí điểm này, sau đó sẽ mở rộng áp dụng Basel II với các NHTM khác trong nước.

Nhà nước sẽ giảm tỷ lệ sở hữu tại ngân hàng vì Basel II?

Việc áp dụng Basel II đối với 10 ngân hàng lớn nhất sẽ khiến các ngân hàng này phải cân đối giữa mục tiêu tăng trưởng cho vay và đảm bảo tỷ lệ an toàn vốn. Cùng với đó, ảnh hưởng của Hiệp định Đối tác Xuyên Thái Bình Dương (TPP) đối với ngân hàng Việt Nam trong việc áp dụng Basel II cũng tăng lên.

Nhiều chuyên gia cho rằng, vào TPP, các ngân hàng Việt sẽ chịu sức ép cạnh tranh cao trong khi còn yếu kém về nhiều mặt như năng lực tài chính, quản trị rủi ro, năng suất làm việc.

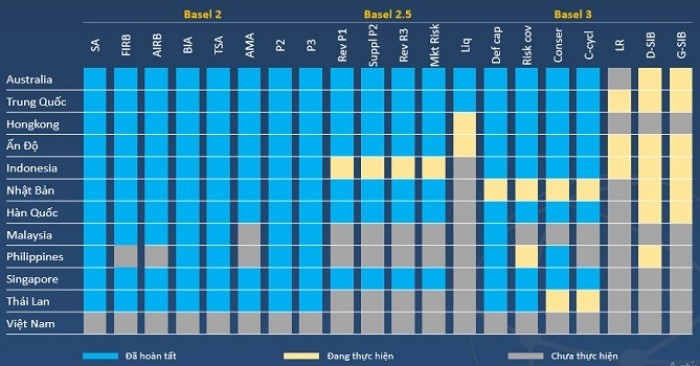

Các ngân hàng Việt sẽ phải chịu sức ép đa dạng hóa danh mục sản phẩm. Các sản phẩm của hệ thống ngân hàng hiện rất hạn chế. Một sức ép nữa là nâng cao quản trị rủi ro. Các ngân hàng trong khu vực hầu hết đã áp dụng Basel II hoặc Basel III.

Theo CTCK Bảo Việt (BVSC), Basel II đòi hỏi kỹ thuật phức tạp hơn Basel I, do đó, việc áp dụng Basel II tại Việt Nam rất khó khăn, đòi hỏi nhiều thời gian.

Ví như với Basel I, trụ cột chỉ là yêu cầu vốn tối thiểu, rủi ro tín dụng và cách tiếp cận tiêu chuẩn đối với việc đo lường rủi ro và tính toán vốn.

Nhưng với Basel II, về trụ cột có 3 yêu cầu là vốn tối thiểu, giám sát và kỷ luận thị trường & công bốn thông tin. Về rủi ro là rủi ro tín dụng, rủi ro hoạt động và rủi ro thị trường. Về cách tiếp cận thông tin gồm nhiều cách tiếp cận đối với việc đo lường từng loại rủi ro và tính toán vốn.

Cách tính tỷ lệ an toàn vốn (CAR) của Basel II cũng yêu cầu cao hơn. Ở Việt Nam, cách tính CAR hiện nay là Vốn tự có/Tài sản rủi ro. Nhưng với Basel II, CAR là Vốn tự có/Tài sản rủi ro +12,5 *(COP + CMR).

Trong đó, tài sản rủi ro là tài sản có rủi ro tín dụng * Hệ số rủi ro. COP là yêu cầu vốn đối với rủi ro hoạt động. CMR là yêu cầu vốn đối với rủi ro thị trường.

Một áp lực trong việc áp dụng Basel II, đó là sẽ tạo áp lực tăng vốn đối với các ngân hàng. Việc áp dụng Basel II sẽ khiến CAR của các ngân hàng giảm/yêu cầu vốn tăng lên do ngoài rủi ro tín dụng, Basel II tính đến yêu cầu vốn đối với rủi ro hoạt động và rủi ro thị trường. Do đó, những ngân hàng có CAR xung quanh 9% sẽ phải tính đến phương án tăng vốn cấp 1 hoặc cấp 2 để cải thiện CAR.

[caption id="attachment_12687" align="aligncenter" width="700"] Tình hình áp dụng Basel II ở các nước trong khu vực. Nguồn: BVSC[/caption]

Tình hình áp dụng Basel II ở các nước trong khu vực. Nguồn: BVSC[/caption]

“Mặc dù Basel II sẽ tạo áp lực tăng vốn đối với các ngân hàng, nhưng chúng tôi cho rằng với điều kiện hệ thống ngân hàng hiện nay, việc áp dụng Basel II đòi hỏi nhiều thời gian và ảnh hưởng sẽ mang tính trung và dài hạn nhiều hơn là ngắn hạn.

Về trung dài hạn, giả định các điều kiện khác không thay đổi, việc tăng CAR thêm 1% tương đương với tăng vốn điều lệ thêm khoảng 8-10%. Điều này mở ra khả năng thoái vốn hoặc giảm tỷ lệ sở hữu nhà nước tại các NHTMCP nhà nước?”, BVSC hy vọng.

Ông lớn ngân hàng chạy đôn đáo tăng vốn

BIDV là một điển hình. Tính đến cuối năm 2015, hệ số CAR của BIDV chỉ trên 9%, đây là mức tối thiểu cần phải đạt được theo quy định tại Thông tư 36 của Ngân hàng Nhà nước (NHNN).

Sự suy giảm của hệ số CAR có vẻ là do BIDV chưa thực hiện xong việc phát hành riêng lẻ cho một đối tác chiến lược trong năm 2015 theo kế hoạch ban đầu đồng thời do tăng trưởng tín dụng cao. BIDV cũng là ngân hàng đã niêm yết duy nhất đã chạm trần mức cho phép của phát hành nợ thứ cấp làm vốn Cấp 2. Trong 6 tháng đầu năm 2015, BIDV đã phát hành khoảng 3.300 tỷ đồng trái phiếu không đảm bảo dài hạn.

Do vậy, việc áp dụng Basel II đã khiến ngân hàng này rơi vào tình trạng không thể không tăng vốn Cấp 1. Mức vốn cần huy động không phải là con số nhỏ. Hiện BIDV đang trong quá trình tìm kiếm đối tác chiến lược.

Theo ông Trần Bắc Hà, Chủ tịch BIDV, hiện ngân hàng đang đàm phán với đối tác và dự kiến sẽ “chốt” trong năm nay.

Nếu quá trình tìm kiếm nhà đầu tư hoàn tất trong năm nay, tỷ lệ bán giả định khoảng 20%, thì mức vốn điều lệ của BIDV sẽ tăng 31.481 tỷ đồng lên 37.777 tỷ đồng. Điều này sẽ giúp BIDV giải quyết những khó khăn trong việc áp dụng Basel II.

Vietinbank cũng đang chịu áp lực lớn phải gia tăng nguồn vốn sớm khi Basel II được áp dụng. Theo chuẩn mới này, hệ số CAR của các ngân hàng có thể giảm thêm 10-20%. Tính đến cuối năm 2015, hệ số CAR của Vietinbank giảm về mức 10% khi tổng tài sản tăng nhanh 17,8%.

Để giải quyết nhu cầu vốn, Vietinbank sẽ phải tiếp tục phát hành thêm trái phiếu tăng vốn để nâng mức vốn cấp 2. Trong năm 2015, Vietinbank đã hoàn tất phát hành 8.000 tỷ đồng trái phiếu tăng vốn để bổ sung vốn cấp 2.

Tuy nhiên, giải pháp căn cơ hơn, theo ông Lê Đức Thọ, Tổng giám đốc Vietinbank, là nới room cho nhà đầu tư nước ngoài. Việc này sẽ giúp Vietinbank thu hút thêm được nguồn lực tài chính.

“Do đó, Vietinbank đã gửi kiến nghị lên Chính phủ và NHNN về việc nới room cho đối tác ngoại lên mức 30%, 35%, 40% và có thể là mức cao hơn, nhưng nhà nước vẫn nắm tỷ lệ chi phối là 51%”, ông Thọ kiến nghị.

Ông Nghiêm Xuân Thành, Chủ tịch HĐQT Vietcombank, cũng cho rằng theo quy định của NHNN, trước mắt 10 ngân hàng thí điểm áp dụng Basel II từ năm 2016 và áp dụng đầy đủ vào năm 2019 với các yêu cầu về vốn khắt khe hơn. Do đó việc tăng vốn để nâng cao năng lực tài chính là hết sức quan trọng.

Để giải quyết vấn đề này, Chính phủ cần có lộ trình nâng tỷ lệ sở hữu của nhà đầu tư nước ngoài tại các ngân hàng nội từ 30-35%

“Với nhu cầu tăng vốn trong thời gian tới thì cũng cần xem xét tiếp tục nới tỷ lệ sở hữu của nhà đầu tư nước ngoài. Ngoài ra, cần xác định lộ trình giảm tiếp tỷ lệ sở hữu vốn của nhà nước tại các NHTM cổ phần Nhà nước vì hiện nay ngân sách thì không có nếu không giảm tỷ lệ của nhà nước thì rất khó để tăng vốn”, ông Thành nói.

Theo Bizlive