KienLongBank: Lỗ ròng quý 3 gần 9 tỷ đồng, nợ xấu tăng lên 1.47%

Ngân hàng TMCP Kiên Long (KienLongBank) công bố BCTC hợp nhất quý 3/2016 với khoản lỗ ròng lên tới gần 9 tỷ đồng do gánh nặng dự phòng rủi ro cao và chi phí tăng cao.

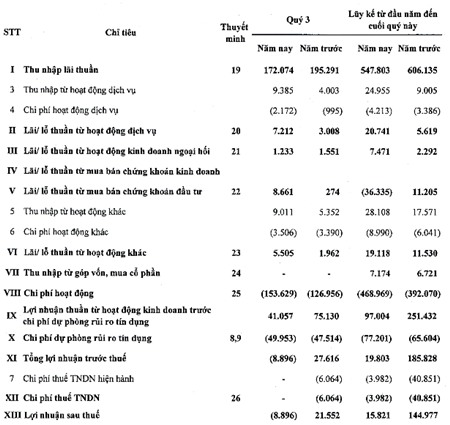

Cụ thể, thu nhập lãi thuần giảm 12% xuống 172 tỷ đồng do trả lãi tiền gửi và cho vay các tổ chức tín dụng khác tăng mạnh. Hầu hết các hoạt động còn lại ghi nhận kết quả kinh doanh khởi sắc hơn, trong đó lãi từ hoạt động dịch vụ tăng gấp hơn 2 lần lên 7,2 tỷ đồng, lãi thuần từ chứng khoán đầu tư tăng mạnh lên 8,6 tỷ đồng (cùng kỳ năm trước vỏn vẹn 274 triệu đồng). Hoạt động khác cũng ghi nhận lãi thuần 5,5 tỷ đồng, tăng gấp 3 lần cùng kỳ năm trước.

Chi phí hoạt động tăng 21% lên 154 tỷ đồng. Lợi nhuận trước dự phòng rủi ro tín dụng hơn 41 tỷ đồng, giảm 45%; trong khi đó chi phí dự phòng lên tới 50 tỷ đồng bào mòn toàn bộ kết quả kinh doanh trong kỳ. Tính riêng trong quý 3, Ngân hàng lỗ ròng gần 9 tỷ đồng, cùng kỳ năm trước lãi 21,5 tỷ đồng.

Lũy kế 9 tháng đầu năm, KienLongBank ghi nhận 19,8 tỷ đồng lợi nhuận trước thuế, giảm 90% so với 9 tháng đầu năm 2015 và mới chỉ đạt 9% kế hoạch cả năm. Lợi nhuận sau thuế 15,8 tỷ đồng, cũng giảm gần 90%.

[caption id="attachment_38643" align="aligncenter" width="660"] Kết quả hoạt động sản xuất kinh doanh quý 3/2016 (Triệu đồng)[/caption]

Kết quả hoạt động sản xuất kinh doanh quý 3/2016 (Triệu đồng)[/caption]

Tính đến thời điểm 30/09/2016, tổng tài sản có của KienLongBank đạt 26.143 tỷ đồng, tăng nhẹ so với đầu năm (25.322 tỷ đồng). Huy động vốn đạt 22.273 tỷ đồng, tăng 11%; cho vay khách hàng ghi nhận 17.093 tỷ đồng, tăng 6,3% so với đầu năm. Trong đó, nợ có khả năng mất vốn hơn 187 tỷ đồng, tăng 54,5%. Tỷ lệ nợ xấu của Ngân hàng tăng từ 1,12% lên 1,47%.

Theo Vietstock