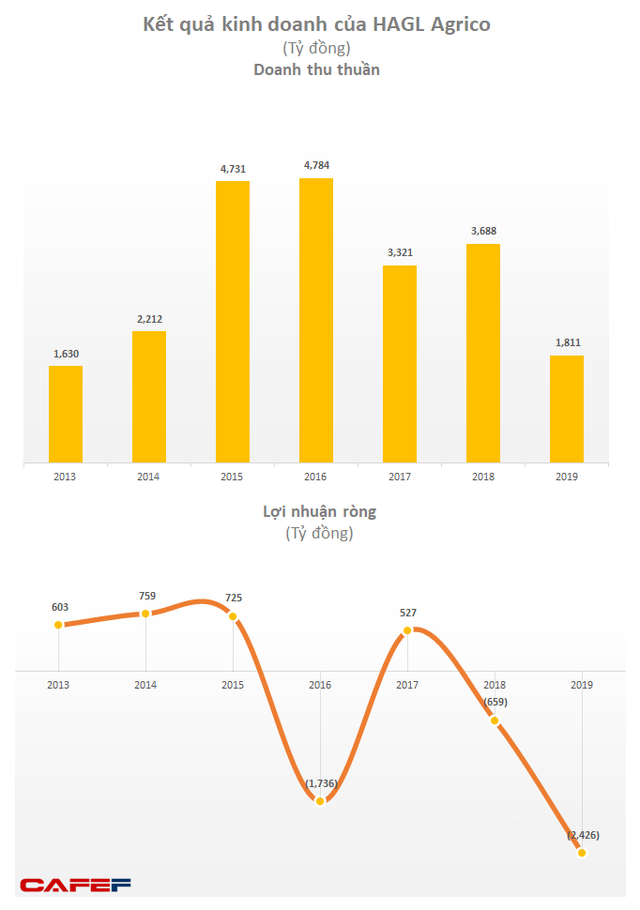

HAGL Agrico khẳng định hoạt động đã tinh gọn sau khi lỗ 2.400 tỷ năm trước, dự kiến 2020 lãi 556 tỷ đồng

Nông nghiệp Quốc tế Hoàng Anh Gia Lai (HAGL Agrico, HNG) vừa có văn bản giải trình về nguyên nhân thua lỗ trong năm 2019 và phương án khắc phục tình hình kinh doanh trong năm 2020.

Năm 2019: Mục tiêu lãi 100 tỷ chưa thành do áp lực lãi vay, chi phí chuyển đổi vườn

Theo BCTC kiểm toán năm 2019, lỗ sau thuế của cổ đông công ty mẹ là 2.426 tỷ đồng: Đây là năm thứ 2 liên tiếp Công ty (năm 2018 lỗ ròng 659 tỷ đồng), mặc dù năm 2019 HAGL Agrico đặt mục tiêu có lãi trở lại hơn 100 tỷ đồng.

Giải trình thua lỗ, HAGL Agrico cho biết nguyên nhân do:

+ Lỗ từ hoạt động kinh doanh 967 tỷ do chi phí lãi vay lớn;

+ Lỗ khác 1.408 tỷ do đánh giá lại các tài sản và chuyển đổi chi phí đầu tư vườn cây;

+ Thuế TNDN hoãn lại 69 tỷ đồng, ảnh hưởng từ dự phòng đầu tư do các khoản lỗ từ công ty con;

+ Chia lỗ cho cổ đông không kiểm soát: 18 tỷ đồng.

Lên phương án khắc phục, HAGL Agrico cho biết năm 2019 đã chuyển nhượng một số công ty con và dùng nguồn tiền thu được để trả nợ vay ngân hàng. Như vậy, sang năm 2020, Công ty có số dư nợ giảm đáng kể sẽ giảm áp lực về chi phí lãi vay.

Không chỉ nợ vay, công tác đánh giá lại tài sản và chuyển đổi chi phí đầu tư vườn cây là một áp lực lớn lên con số kinh doanh HAGL Agrico. Hiện, khoản mục "Cây trồng lâu năm và vật nuôi" tính đến cuối năm 2019 của Công ty ghi nhận giá trị 7.592 tỷ đồng, chiếm phần lớn tổng tài sản cố định.

Năm 2020: Tinh gọn kinh doanh tập trung mảng cốt lõi cây ăn trái, giảm nợ, mục tiêu LNTT 566 tỷ đồng

Đáng chú ý, năm 2019 HAGL Agrico liên tục mua lại trái phiếu trước hạn, giảm đáng kể nợ vay. Tính đến cuối năm, nợ phải trả Công ty giảm đáng kể từ 19.856 tỷ về 13.542,5 tỷ đồng. Đáng chú ý, nợ vay giảm mạnh hơn 6.200 tỷ đồng, hiện HAGL Agrico còn nợ vay ngắn hạn 4.655 tỷ (đầu kỳ khoảng 5.879 tỷ) và nợ vay dài hạn 4.550 tỷ (đầu kỳ hơn 9.551 tỷ đồng).

Một vấn đề đáng quan tâm liên quan đến thanh lý các vườn cây cao su, cọ dầu kém hiệu quả để chuyển đổi sang trồng cây ăn trái; năm 2020, HAGL Agrico khẳng định hoạt động sản xuất kinh doanh được tinh gọn, tập trung vào mảng cốt lõi là cây ăn trái hiện đang tạo nguồn thu hiệu quả thời gian qua. Công ty cũng thay đổi cơ cấu bộ máy tài chính để nâng cao hiệu quả hơn nữa.

Với các phương án đó, HAGL Agrico đặt mục tiêu doanh thu 4.307 tỷ đồng, gấp 2,4 lần năm 2019 và có lợi nhuận trước thuế 566 tỷ đồng. Trong liên kết với THACO, THADI chịu trách nhiệm bao tiêu sản phẩm của HAGL Agrico với diện tích cây ăn trái 26.500ha (với chuối là 11.000ha). Dự kiến, tổng doanh thu năm 2020 khoảng 1 tỷ USD (của THADI là 600 triệu USD và HAGL Agrico ước đạt 400 triệu USD), phát biểu mới đây của Chủ tịch Trần Bá Dương.